Инвесторы и мировая инфляция

Инвесторы и аналитики отмечают, что скорая мировая инфляция, вызванная многолетним печатанием денег мировыми центробанками и дефицитами государственных бюджетов, заметно реже стала темой публикаций в последнее время. Однако это произошло не потому, что проблема ушла, а скорее наоборот. Эта мысль уже стала доминирующей и почти не вызывает возражений. Число спорщиков заметно сократилось.

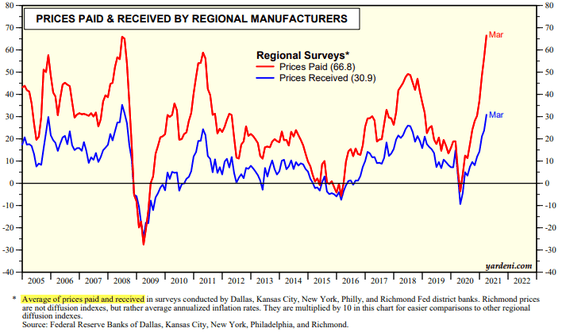

Также все согласились, что главной движущей силой грядущей инфляции станет инфляция издержек. Именно по сырью, которое нельзя напечатать как деньги. Коммодити постепенно начнут проникать во все пирамиды производственных цепочек. И график ниже – наглядное подтверждение того, что вышеуказанные процессы не только не останавливаются, но и ускоряются.

На графике мы видим американские цены для производителей. Красная кривая – те, что они уплачивают при закупке сырья. Синяя – по каким они отпускают свою продукцию. Разумно предполагаем, что такой график будет уместен для любой страны.

Инфляционные ожидания

Итак, инфляционные ожидания, о которых мы предупреждали два последних года, медленно превращаются…медленно превращаются…в фактическую инфляцию. И здесь самое время обратить внимание на не совсем далекую историю прошлого и взглянуть на пример похожей ситуации. Далеко ходить не надо. Остановимся на 70-ых годах прошлого столетия.

Небольшой экскурс в историю. Из-за арабо-израильского конфликта на Ближнем Востоке арабские страны ввели эмбарго (санкции по-современному) на поставку нефти в страны Запада. Она подорожала сразу в несколько раз. Поскольку она лежала в основании большинства производственных цепочек, это привело к галопирующей инфляции в течение нескольких лет.

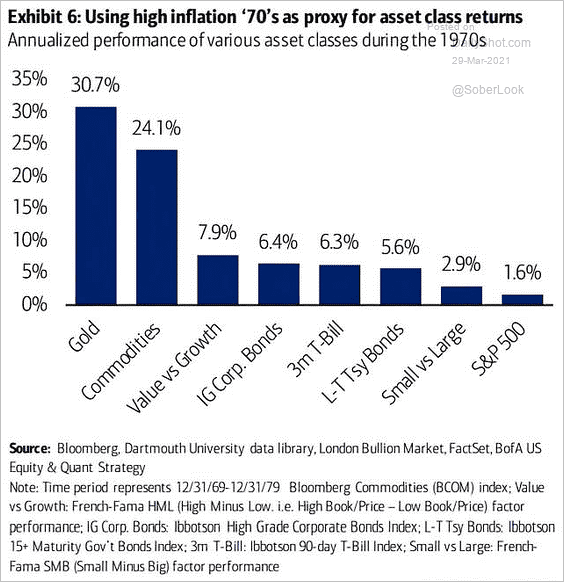

Как известно – легко торговать и давать советы, глядя на левую часть графика цены того или иного финансового актива. Но в данном случае – давайте этим займемся с практической целью: посмотрим, какие решения могли принять инвесторы, чтобы мировая инфляция дала им возможность достичь максимальных результатов. Заработать или, как минимум, сохранить свои заработанные от инфляции. И вот тут очень пригодится следующая картинка.

Как повели себя различные классы активов в данные годы?

Итак, на первом месте золото. Это к вопросу о том, что инвесторы скептически относятся к данному классу активов. Особенно, после периода 2011-2018, когда золото и золотодобывающие компании традиционно занимали первое место по худшим результатам годовой доходности.

На втором месте – commodities (сырье). Которые и являются изначальной причиной той инфляции 70-х.

Далее, с приблизительно одинаковой доходностью, идут различные активы из категории fix income.

А вот самое неожиданное – это индекс S&P. Всего в среднем +1,6%.

Конечно, мы далеки от мысли, что вся история, а с ней и мировая инфляция повторится в точности, но инвесторы должны сделать соответствующие выводы. Мы по-прежнему считаем, что в условиях инфляции доходности по государственным облигациям будут расти, подвергая риску сегодняшних держателей облигаций.

А вот на индекс S&P500, в отличие от истории 70-х, мы делаем ставку. И недавние решения по выделению очередного транша стимулов для инфраструктуры США только усиливают наши ожидания.

Что же касается золота и в целом рынка сырья (commodities), то, как мы не однократно и писали, это обязательная часть портфеля наших клиентов, которую мы значительно нарастили в период 2020 года. Обвал цен данного сектора вчера и инфляция завтра – верный спутник отличных результатов для данного сектора в средне и долгосрочной перспективе инвестирования.

Инвестировать ли в индивидуальные акции сектора сырья или коллективные (индексы, ETF) зависит от преференций каждого индивидуального инвестора и его отношения к риску.

Если Вам интересно данное направление и необходима консультация в подборке перспективных компаний данного сектора или инструмента коллективных инвестиций – свяжитесь с нами для назначения встречи с консультантом. Мы будем рады помочь!